为认真贯彻落实中央统筹推进新冠肺炎疫情防控和经济社会发展工作部署,金融科技企业汇承通过在线商票速融、开辟绿色通道、提升金融服务等措施引金融”活水”支持疫情防控和企业复工复产,全力发挥”稳定器”和”助推器”作用。

承接了一批大型施工项目后,高额材料采购成本成为江苏某金属材料加工公司资金复工的难题。但在汇承金融科技的倾力服务下,该公司通过办理商票贴现融资,短短十几分钟,就在汇承平台贴到了数百万元的资金,原本还有几个月的商票,都完成了变现,一下子盘活了材料采购的供应链。

从汇承金融科技后台统计的数据显示,受益于平台商票速融产品的贴现模式,平台间接服务数百万家的中小微企业。

优化供应链金融承兑支付体系

大家都知道,商业承兑汇票不仅有利于中小企业流动资金得到补充,促进企业合作关系进一步优化,同时还对增加银行利润增长点有一定的作用。

但是,长期以来我国商业银行资产业务单一,以信用放款为主,在商票业务中也是银行承兑汇票一枝独秀,商业承兑汇票发展缓慢。加上”资产变现难、融资成本高、融资渠道少”,产生的资金缺口妨碍了企业的正常生产经营和发展。

针对中小微企业的商票融资痛点,汇承金融科技积极对接银行和金融机构,精准切入企业流动性服务,大力推行商票贴现业务。在供应链金融场景下使用商票,可凭借核心企业的信用背书,或将核心企业与上下游企业真实贸易进行资信捆绑等方式为相关企业增信,从而打开链上所有企业的融资阀门,更好地发挥商票为企业融资的功能。

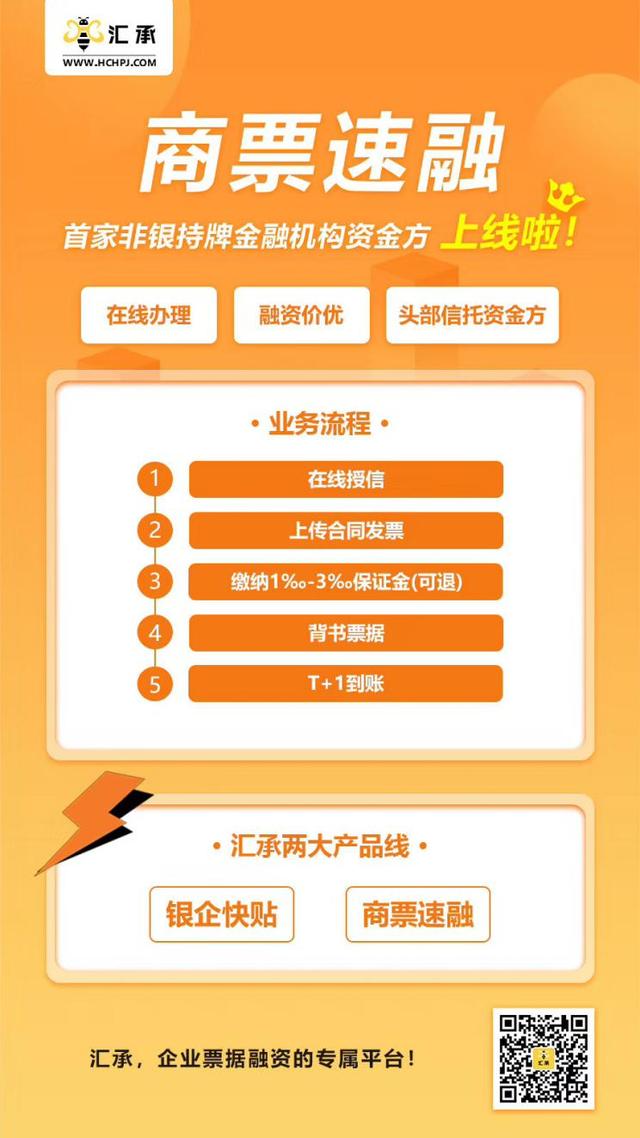

近年来,汇承金融科技不断优化供应链金融业务模式,将贴现时间缩短至10分钟以内。传统银行办理银行承兑汇票贴现业务,需要经过询价——申请——提交资料——送分行审查——批复放款等多个环节,全流程耗时最少3小时甚至更长。汇承利用电票取代纸票的机遇,用互联网的方式抓住了大量长尾用户,从而可以和多家银行洽谈合作,为中小微企业提供银企快贴服务,帮助持票小微企业对接银行,有效地缓解了银行无法触达供应链末端的小微企业的普惠难题,将贴现时间缩短至10分钟以内。目前平台帮助企业日均解决2-3亿贴现融资规模。

深化大数据挖掘,精准滴灌企业商票融资

从目前市场来看,商业承兑汇票在银行授信中占比非常低,并没有成为企业融资的主流产品,融资线小编分析认为主要存在以下几个方面的问题:

首先是流通性比较差,商业承兑汇票是属于企业信用,并非银行信用,由于我国缺乏一个权威的针对商票业务的企业信用评级机构,普通人无法判断开票企业的信用等级,如果开票人企业知名度和信誉度不高,供应商就不敢轻易接受企业的商票。

其次是贴现比较困难,目前绝大部分的商票是在银行办理贴现,但银行办理商票贴现需要占用开票人或者持票人的授信额度。持票人往往是中小企业,申请授信额度时很难根据银行要求提供抵押物或其他强担保措施;开票人虽然一般是大型企业,但也不愿意让持票人占用自己有限的银行授信额度,否则就直接开银行承兑汇票了,而且授信银行有业务区域限制,通过银行进行贴现的商票规模非常有限。

最后是商业承兑汇票目前并没有进入银行监管范围,没有在企业征信记录进行登记,开票企业容易虚构贸易背景过度开票,变相增加企业负债,贴现机构无法进行总额监管。

与传统的商票贴现模式不同,汇承通过金融科技的创新能力重塑供应链金融融资新模式,践行普惠金融为中小微企业实现安全、高效、普惠、绿色的商票撮合融资服务。利用平台每天都会产生的海量交易数据和供应链条数据,围绕这些数据,平台建立了企业风控模型和供应链上下游融资需求,针对性的开发新的商票服务产品,使商票融资更加智能化,从而提高金融服务效率,从根本上降低企业商票的融资结算成本、融资成本,增强资金和资产流动性。

汇承金融科技CEO曹石金表示,下一步将持续探索适合于中小微企业商票融资需求的供应链创新与应用,将商票融资服务精准滴灌到中小微企业和民营企业。

来源:环球都市网

声明:

1、中国周刊网所有自采新闻(含图片),未经允许不得转载或镜像,授权转载应在授权范围内使用,并注明来源。

2、部分内容转自其他媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

3、如因作品内容、版权和其他问题需要同本网联系的,请在30日内进行。

责任编辑:赵洋 校对:杨文博